ERMは「経営の羅針盤」。多様化・複雑化するリスクの適切なマネジメントを通じて、「安心・安全・健康のテーマパーク」へのトランスフォーメーションを支えるとともに、企業価値の向上と社会貢献を実現します。

「安心・安全・健康のテーマパーク」の実現を支えるERM

大規模自然災害の頻発や、超低金利環境の常態化、さらには新型コロナウイルス感染症の感染拡大など、不安定で不確実なVUCAの時代において、リスク管理には、未然に損失を回避する従来の役割だけでなく、投資のタイミングを逸することなどによる機会損失を低減させ、グループを最適な方向に導くナビゲーションの役割が求められています。

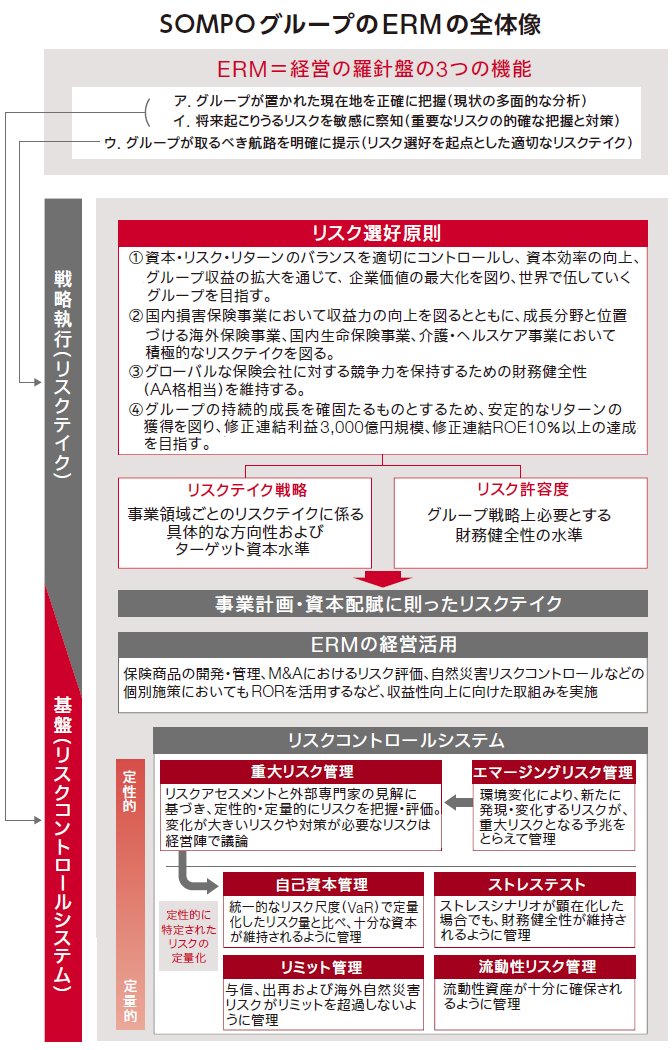

これは、変化が激しい荒波の航海における高機能な羅針盤の3つの機能にたとえられます。すなわち、ア.グループが置かれた現在地を正確に把握し、イ. 将来起こりうるリスクを敏感に察知し、ウ.グループが取るべき航路を明確に提示する、という機能であり、変化の激しい環境においてはこれらの機能がますます重要になっていきます。

経営の羅針盤としてのERMを正確に機能させるには、グループを取り巻く内外環境の劇的な変化を適切にとらえ、グループの全役職員がERMを正しく理解して実践することが必要になります。そのためには、共通の軸に基づいた判断が可能となるよう、組織の隅々まで根付いた「リスク文化」の醸成が重要です。

グループの全役職員がERMを理解し、同じベクトルに向かって行動できるよう、ERMが目指す姿や基本的な考え方となる「ERMビジョン」を策定しました。このビジョンのもと、経営層だけでなく全役職員が、リスク対比の収益性(ROR:Return on Risk)の向上や財務健全性(ESR:Economic Solvency Ratio)の安定に向けて具体的な判断や行動を実践できるようになるために、「世界トップ水準のERM」の実現に向けたリスク文化をグループに広げる取組みを行っています。

当社グループは、「安心・安全・健康のテーマパーク」に向けて、グループ全体のトランスフォーメーションを進めています。そのなかで、資本効率を高めるリスクテイクの枠組みや海外保険事業のリテールプラットフォームにおけるERM態勢を構築し、当社グループのビジネスモデルに合った最適なERMへ進化を図っていきます。

SOMPOグループのERMビジョン

- SOMPOグループの戦略的リスク経営(ERM)は、適切なリスクのマネジメントを通じて、企業価値向上と社会貢献をサポートし、すべてのステークホルダーとの共存共栄を目指します。

- その実現に向けて、

- 進化・多様化するリスクを的確にとらえてコントロールし、グループの健全性を維持し続けます。

- 公平・適正な価格でお客さまに最高品質のサービスをご提供するとともに、適切な対価でリスクをお引き受けします。

- 『安心・安全・健康のテーマパーク』の具現化に向け、より適切な事業ポートフォリオの構築に努めます。

- グループの全役職員が、「SOMPOグループのERMは世界一」と言われるまで戦略的リスク経営を実践します。

ERMの実践

当社グループでは、保険商品のプライシングなど現場レベルの活用から、各事業戦略を左右するような重要な経営判断への活用に至るまで、当社グループの戦略に則した、具体的かつ実践的なERMの取組みを推進しています。

また、定性および定量の両面による強固なリスクコントロールシステムを構築し、不測の損失を極小化するように運営しています。

1.ERMの経営活用

(1)保険商品の開発、管理における活用

各保険事業の特性に応じ、料率設定など保険商品の開発、商品販売後の収支管理にリスク対比の収益性(ROR)の検証を実施しています。また、商品別の収益評価を商品管理にとどまらず、販売戦略および営業予算の設定にも活用しています。

(2)M&Aにおけるリスク評価

M&Aなどの新規事業への投資は、投資効果の測定および投資判断に必要な事項を総合的に評価したうえで決定しています。そのなかで、投資実行によるグループ全体の資本効率(ROE)およびリスク対比の財務健全性(ESR)、収益性(ROR)への影響をふまえた戦略的リスク経営に基づく妥当性検証も行っています。

(3)自然災害リスクコントロールにおける活用

自然災害リスクについて、過去の災害データなどを元に定量分析を行い、資本と利益に応じた許容範囲に収まるようコントロールしています。さらに、近年頻発する自然災害に対応するため、最近発生した台風などの損害傾向を分析するほか、気象・気候ビッグデータの分析なども行って得た最新の知見を自社モデルに取り入れ、高度化を進めています。自然災害リスクの評価は、適切な保険料水準の検討、事業計画、再保険戦略などの経営判断に活用しています。

2.リスクコントロールシステム

(1)重大リスク管理

「事業に重大な影響を及ぼす可能性があるリスク」を重大リスクと定義し、事業の抱えるリスクを網羅的に把握・評価しています。各重大リスクの管理態勢の十分性を確認し、リスクの状況を継続的にモニタリングしており、管理が不足していると判断した場合には、責任者を定めて対応策を実施します。

また、現時点では重大リスクではないが、環境変化などにより新たに発現または変化し、今後、グループに大きな影響を及ぼす可能性のあるリスクを「エマージングリスク」と定め、重大リスクへの変化の予兆をとらえて適切に管理しています。エマージングリスクは、国内外の専門家との対話や各種情報源から候補を収集し、潜在的な影響度が一定以上のリスクについては、損失軽減の観点だけでなく、新たな保険商品・サービスなどのビジネス機会の観点からグループ横断でモニタリングおよび調査研究を行っています。

(2)自己資本管理

グループが保有する各種リスクを統一的な尺度(VaR:Value at Risk)で定量化し、自己資本がリスク量と比べて充分な水準を維持できるよう管理して、必要に応じ対応策を実施する態勢を整備しています。

(3)ストレステスト

グループの経営に重大な影響を及ぼし得る事象を的確に把握・管理するために、グループベースでシナリオ・ストレステスト、リバース・ストレステストおよび感応度分析を実施し、資本およびリスクへの影響度を分析して、必要に応じ対応策を実施する態勢を整備しています。

| シナリオ・ストレステスト |

大規模な自然災害や金融市場の混乱など、経営に重大な影響を及ぼすストレスシナリオが顕在化した際の影響を評価し、資本の十分性やリスク軽減策の有効性検証などに活用することを目的として実施しています。なお、環境変化などに適切に対応するため、ストレスシナリオの妥当性を定期的に検証しています。 |

| リバース・ストレステスト |

リスク許容度などに抵触する具体的な事象を把握し、あらかじめストレス事象アクションに備える対策を検討することを目的として実施しています。 |

| 感応度分析 |

主なリスク要因の変動が資本とリスクに与える影響を把握するとともに、内部モデルが算出した理論値と実績値との比較を行い、内部モデルの妥当性を検証することを目的として実施しています。 |

(4)リミット管理

特定事象の発現により多額の損失が生じることを回避するため、与信リスク、出再リスク、海外自然災害リスクに対してグループベースでリミット(上限額)を設定し、超過しないよう管理しています。

(5)流動性リスク管理

日々の資金繰り管理のほか、巨大災害発生時などの最大資金流出額を予想し、それに対応できる流動性資産が十分に確保されるよう管理しています。