資本政策に関する基本方針

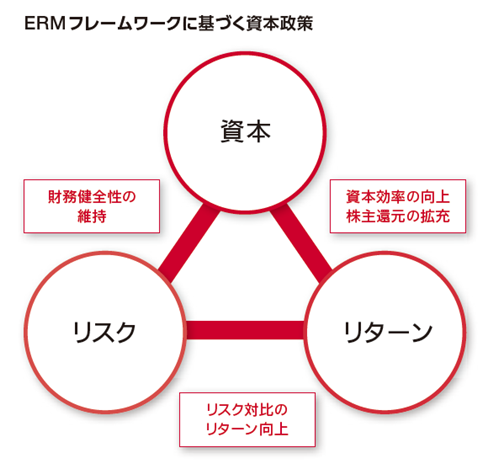

SOMPO ホールディングスの資本政策は、戦略的リスク経営(ERM)の枠組みに基づき、利益・資本・リスクのバランスを適切にコントロールすることで、強固な財務健全性を維持しながら、修正連結利益3,000億円水準の利益規模への成長と修正連結ROE10%以上を見込める着実な資本効率の向上、成長事業への投資などにより拡大した利益および資本の水準に見合った魅力ある株主還元(株主配当+自己株式取得)の実現を基本方針としています。

足もとの世界経済は、新型コロナウイルス感染症の感染拡大に端を発した経済活動の停滞により、先行きの不透明感が高まっていますが、当社グループはこうした環境においても強固な財務基盤を維持しており、この基本方針に変わりはありません。

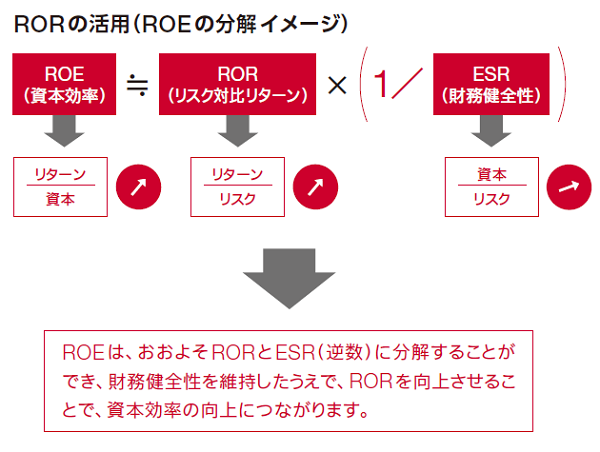

基本方針に基づき、国際的な資本規制にも準拠した財務健全性の管理手法を適用するほか、業績評価および投資判断といった幅広い分野での経営判断において、修正連結ROEと連動する評価指標やリスク対比のリターン指標(ROR:Return on Risk)の検討・活用などを進めています。継続的に資本の質を向上させ、積極的なリターン獲得が可能な資本政策を実践することで、企業価値の最大化を目指しています。

資本効率の向上

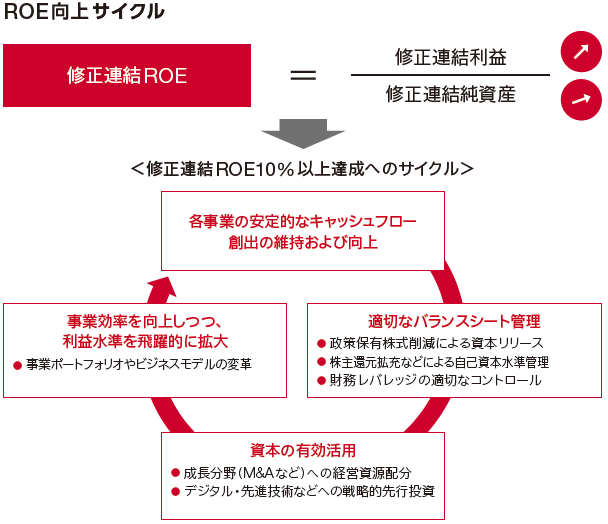

戦略的リスク経営の枠組みに基づく持続的な資本効率(ROE)向上を実現するための運営サイクルを確立しています。グループの各事業が安定的にキャッシュフローを創出する態勢を維持・向上しつつ、政策保有株式の継続的な削減、株主還元の拡充および財務レバレッジのコントロールなどの適切なバランスシート管理を行っています。そのうえで、成長事業分野への経営資源配分(M&Aを含む)およびデジタル技術や先端科学技術といった、産業構造の変革をもたらすとともに、新事業の創出が期待されるさまざまな分野への戦略的先行投資などに有効活用するほか、事業ポートフォリオやビジネスモデルの変革により事業効率の向上・利益水準の飛躍的拡大を達成することによって、修正連結利益および修正連結ROEを持続的に向上させ、中長期的な目標水準到達に向けて、グループを運営しています。

なお、2019年度は対前年度での自然災害の減少や海外保険事業の好調を主因に、修正連結利益は1,508億円、修正連結ROEは6.4%となりました。2020年度は現時点で把握可能な新型コロナウイルス感染症の感染拡大の影響を一定程度織り込む一方で、自然災害の平準化を見込んでおり、利益水準およびROEは改善する見込みです。(なお、新型コロナウイルス感染症の感染拡大の影響が精査できる段階において、業績予想の前提に反映し、改めて公表する予定です。)今後も、目標水準の早期達成に向けて着実に資本効率向上の取組みを進めていきます。

政策保有株式に関する方針と削減状況

政策保有株式については、当社の子会社である損保ジャパンを通じて、株主配当金収入や株価上昇によるリターン獲得、保険販売チャネルや業務提携先との関係強化および企業との保険取引の維持・強化などを目的として保有しており、毎年、取締役会において保有継続の経済合理性について検証を行っています。検証に際しては、保険取引やアライアンス強化など保有目的に基づく将来性、株価上昇による含み益形成や株式としての長期的展望に加え、保険引受および株式のリターンとリスクを定量的に評価する指標なども活用しています。

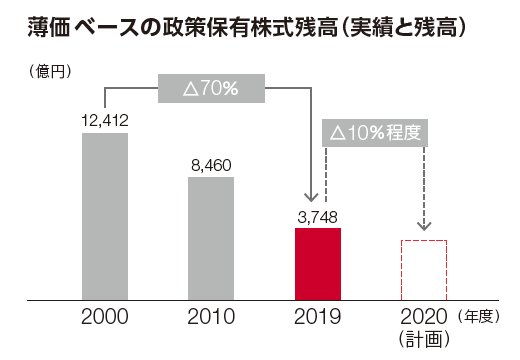

資本政策の一環として、政策保有株式の継続的削減により生まれるキャピタル益の一部をM&Aなどの成長事業投資に配分することにより、財務健全性の確保と資本効率の向上を目指す経営方針としており、中期および年度の政策保有株式の保有方針・売却計画を決定しています。

なお、現中期経営計画期間においては、毎年1,000億円程度の削減を進める計画としています。2019年度は1,004億円の削減を実施し、2016年度からの4年間で4,724億円の削減を達成しています。引き続き、定量的な評価および株式保有企業との十分な対話などを経たうえで、株式保有残高削減に努めていきます。

株主還元

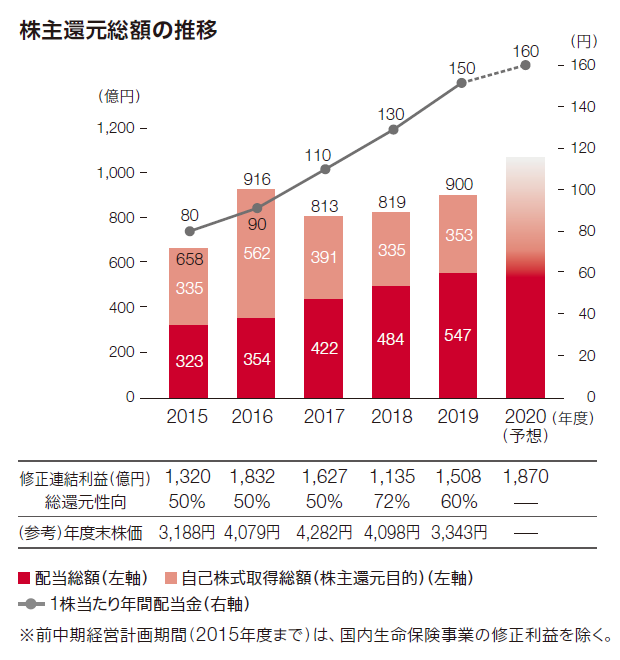

株主の皆さまへの還元につきましては、財務状況や今後の事業環境などを勘案しつつ、現中期経営計画後半期間(2019年度・2020年度)においては増配の継続を基本としており、株価・資本の状況に応じた機動的な自己株式取得も選択肢としながら、魅力ある株主還元の実現を目指します。

修正連結利益の成長を背景に、株主の皆さまへの還元総額(配当総額+自己株式取得額)を積極的に拡大する方針であり、現中期経営計画後半期間(2019年度・2020年度)における株主還元の目標水準としては、総還元性向*1で修正連結利益の50%~100%としています。

なお、2019年度の業績に対する株主還元としては、2019年度配当を前期から20円増配の1株当たり150円(中間75円、期末75円)とするとともに、総額353億円の自己株式取得(上限、株主還元目的)を公表しました。自己株式の取得については、新型コロナウイルス感染症の感染拡大など、当社を取り巻く環境の変化をふまえ、経営陣はGlobal ExCoなどで議論を重ねたうえで、現在の株主還元方針に沿った実施を取締役会で決定しました。これにより、2019年度の業績に対する総還元性向は60%となります。

2020年度は、業績面で新型コロナウイルス感染症の感染拡大の影響を受けるものの、現時点で増益を見込むことから、配当は、2019年度からさらに10円増配となる1株当たり160円(中間80円、期末80円)と、7期連続の増配を見込んでいます。

今後も内部留保した利益や政策保有株式売却に係るキャピタル益などを魅力ある成長投資に活用し、事業の飛躍的成長を推し進めることにより、拡大した利益を原資として株主還元を拡充していくことで、株主価値の最大化を実現していきます。

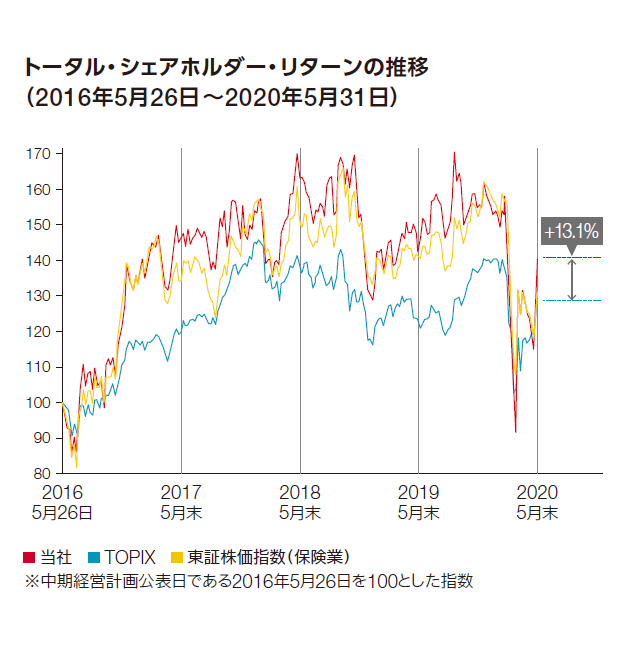

なお、当社のトータル・シェアホルダー・リターン*2は中期経営計画の公表以降、TOPIXを大きく上回って推移しており、着実に株主価値は増加しています。

*1 総還元性向とは、毎期の利益に対する株主還元のウェイトを示す指標で次の計算によります。

総還元性向=(配当総額+自己株式取得総額(株主還元目的))/修正連結利益

*2 トータル・シェアホルダー・リターンとは、配当再投資後の収益率です。

リスク対比の収益性向上

リスク対比のリターン指標であるRORなどをさまざまな経営の意思決定の場面で活用し、リスクに見合ったリターンの確保・向上に資する事業運営を行うことで、各種指標の向上を通じて、資本効率の向上および財務健全性の維持を図り、持続的な企業価値拡大を目指しています。

事業計画の策定では、グループ全体の資本効率、財務健全性、利益安定性に関する将来見通しに加えて、事業単位・保険種目ごとのリスク・リターンを含めた定量分析をふまえて、計画の妥当性確認を行っています。

個別施策においても、政策保有株式削減における銘柄選定のほか、頻発している自然災害リスクに対する再保険戦略やM&Aの投資判断、保険商品における引受戦略・料率設定、役職員の業績評価など、幅広い局面でRORなどを「経営のものさし」として活用しています。